在经历了2011年、2012年的低速增长与2013年的恢复性增长后,2014年我国汽车市场呈现出了先抑后扬的态势,市场行情高开低走,市场增速放缓。

面对2014年多变的市场形势与复杂的政策环境,“转变观念、转型升级”对于汽车经销商集团来说已是刻不容缓,势在必行。上市汽车经销商集团作为汽车流通领域的标杆企业,其经营业绩与发展战略对行业内企业具有重要的研究与借鉴意义。

通过对上市企业年度报告中主要经营和财务指标的分析及董事会报告的研读,我们发现2014年上市汽车经销商集团经营活动总体呈现如下趋势与特点:

一、汽车经销商集团营业规模继续扩大,总资产增加

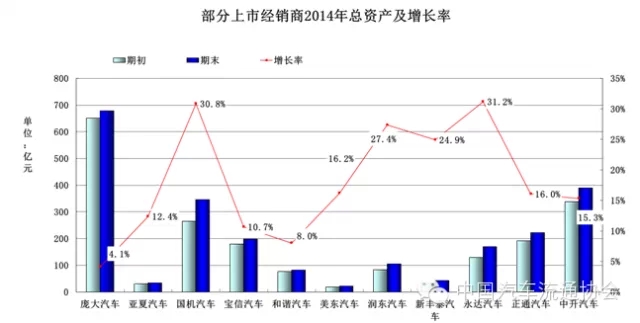

图1 部分上市经销商2014年总资产及增长率

报告期内上市集团2014年度期末总资产较期初均有不同程度增加,增加幅度由4.1%到31.2%不等。数据表明,企业的营业规模继续扩大,并且随着企业通过并购等手段扩充销售网络,行业的集中度在进一步提高。

二、汽车经销商集团收入与销量保持增长

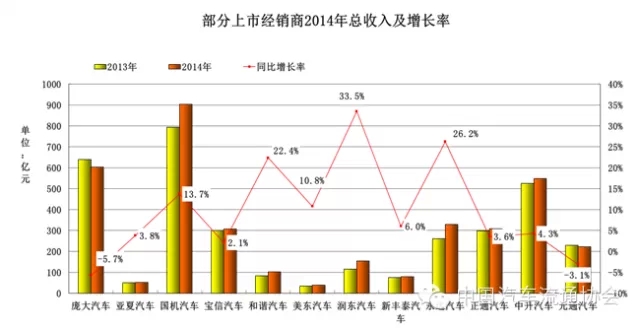

图2 部分上市经销商2014年总收入及增长率

统计数据显示,上市集团汽车类业务收入的增长幅度大部分集中在5%到10%的区间,大部分企业2014年收入增长幅度是低于年初预期,个别集团由于发展战略原因总收入出现同比负增长。有统计的十二家经销商集团2014年整体收入增长7.07%,不包含以进口汽车批发业务为主的国机汽车其余十一家零售企业平均增长率为5%,增速低于2014年我国GDP7.4%的增长速度。

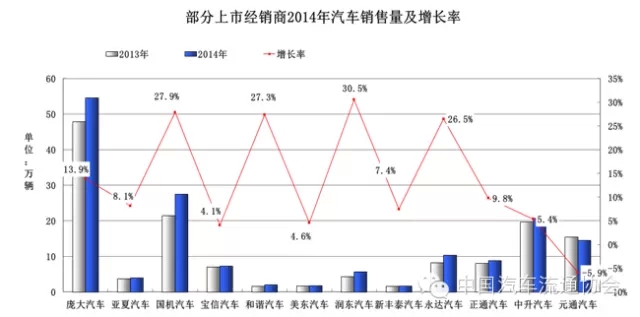

图3 部分上市经销商2014年新车销售量及增长率

相对于总营收整体的低速增长,上市集团汽车销量保持了相对高速增长。上市集团2014年汽车销售量平均增长15.36%,高于总营收增长速度,这得益于企业经营规模的扩大和经营网络的扩张。

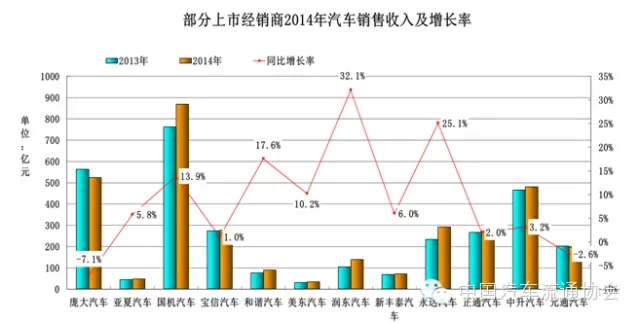

图4 部分上市经销商2014年汽车销售收入及增长率

与汽车销售量较高速增长相对,汽车销售收入的增长速度并没有跟上销量增长的步伐。根据图表可以看出,除美东汽车、永达汽车、和谐汽车、国机汽车与美东汽车销售收入超过10%外,大部分企业汽车销售收入增速在3%-6%,上市集团整体增速为6.42%。如果不包含国机汽车,只计算零售企业,平均增长速度为3.97%。虽然销量与收入同时增加,但是销量增速与收入增速相对较大的差值,意味着企业盈利能力正在下滑。

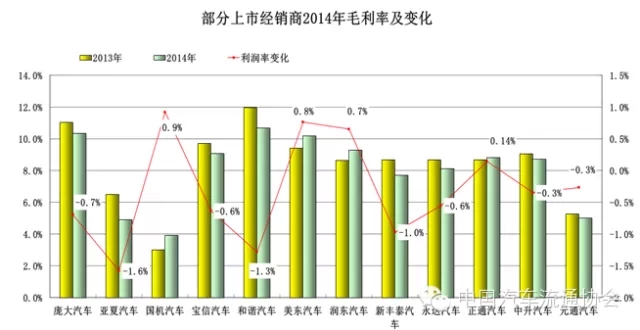

图5 部分上市经销商2014年毛利率及变化

除国机汽车、美东汽车、润东汽车、正通汽车外,其余上市集团毛利率均有不同程度下降,而统计范围内十二家上市集团毛利率平均下降了0.32个百分点,由于汽车流通行业属于重资产行业,0.32个百分点的毛利率下降带来的毛利损失不容忽视。

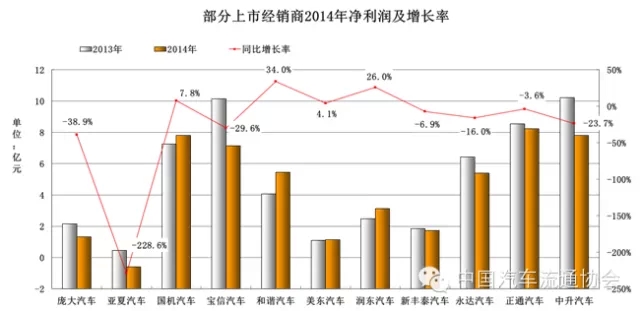

图6 部分上市经销商2014年净利润及增长率

净利润方面,数据更加不容乐观。统计范围内11家上市集团净利润整体下滑11.21%,除和谐汽车与润东汽车净利润表现良好,国机汽车与美东汽车表现稳定外,其余上市集团净利润均呈现不同程度下滑,降幅超过15%的企业有五家,其中一家企业出现了亏损。总收入增加,但净利润却相对大幅度下降,反映了汽车流通行业目前整体增收不增效的现状。

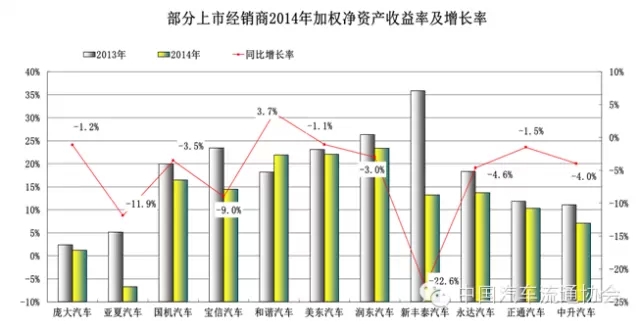

图7 部分上市经销商2014年加权净资产收益率及增长率

11家上市经销商集团加权净资产收益率除和谐汽车较2013年保持正增长外,其余企业同比均有不同程度下降,平均下降3.28个百分点。数据表明上市汽车经销商集团2014年整体盈利能力下降明显。

四、汽车经销商集团库存高企,汽车销售利润率普遍下降

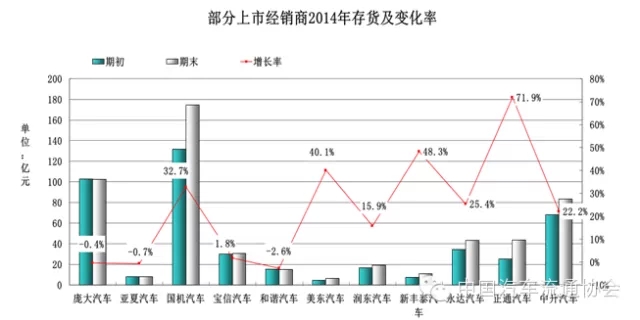

图8 部分上市经销商2014年存货及变化率

2014年度大部分企业期末库存较期初有所增加,最高增幅达71.9%,上市集团期末库存整体较期初增加了20.91%。库存绝对量的增加,一部分是由于企业营业规模扩大、营业网点扩张带来的合理库存增加,另一部分则是由于当前汽车市场存在产能过度释放与需求相对不足的矛盾,同时受到我国汽车产销体制的影响,使汽车经销商背负了大部分过剩产能。

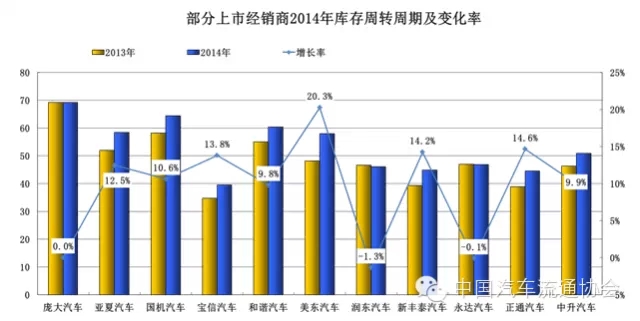

图9 部分上市经销商2014年库存周转周期及变化

不合理库存的增加造成的直接影响是企业库存周转率下降。2014年上市汽车经销商集团平均库存周转天数较2013年增加了4.4天,周转率下降8.94%。非正常库存增加造成了企业库存周转率的下降,一方面会加大企业融资成本,另一方面会加剧企业库存高企,使企业不得不降价销售以期尽快消化库存。

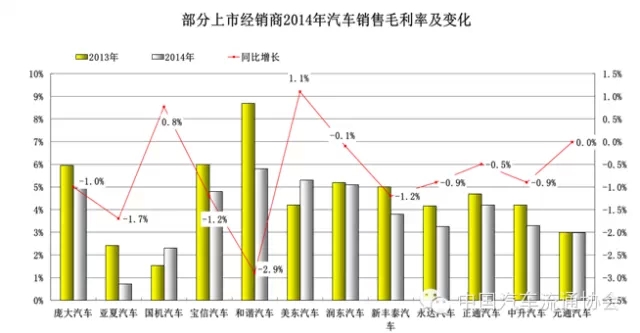

图10 部分上市经销商2014年汽车销售毛利率及变化

2014年上市汽车经销商集团汽车销售毛利率除美东、国机、元通汽车相比2013年有所增加或持平外,其余企业汽车销售毛利率均有不同程度下降,最多下降2.9个百分点,各上市企业汽车销售毛利率平均下降了0.71个百分点。

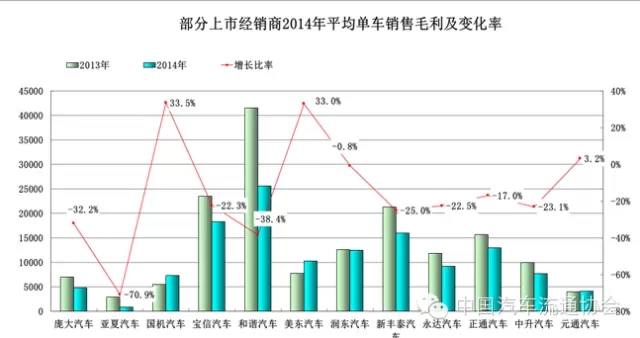

图11 部分上市经销商2014年平均单车销售毛利及增长率

2014年企业平均单车销售毛利随新车销售毛利率同步下降。报告期内各企业除国机汽车、美东汽车、元通汽车与润东汽车外,平均单车销售毛利均出现大幅度下滑。单车销售毛利的下降会直接压缩企业运营的盈利空间,使企业盈利能力下降。

五、汽车后市场业务收入与利润贡献同步提高

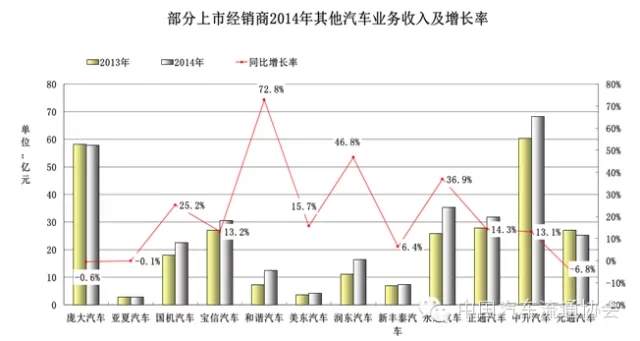

图12 部分上市经销商2014年汽车相关业务收入及增长率

上市企业汽车后市场业务收入增速相对较高,各企业后市场业务收入整体增长14.06%,高于总收入增速与汽车销售收入增速。

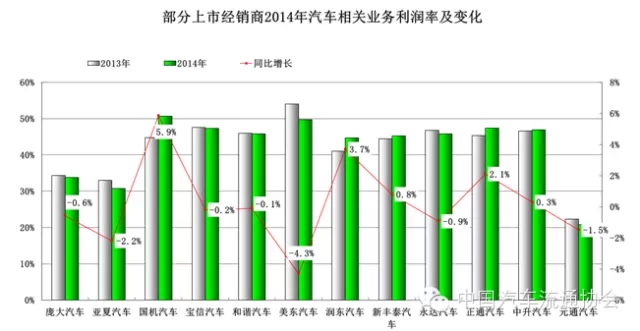

图13 部分上市经销商2014年汽车相关业务利润率及变化

上市集团2014年汽车后市场业务利润率整体有所上升,表明汽车后市场业务的发展空间依然非常广阔。

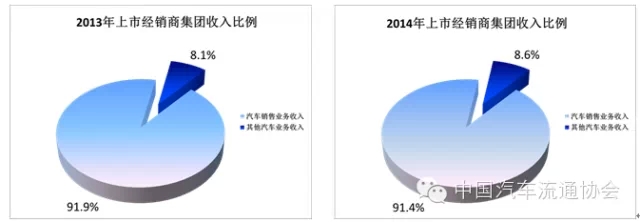

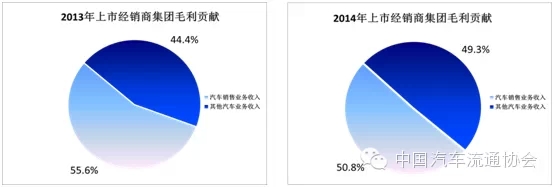

图14 部分上市经销商汽车相关业务收入占比与毛利贡献度

2014年企业汽车后市场业务收入占比相对2013年有所增加,平均增加了0.5个百分点。分析数据可以看出,目前各企业总收入中仍以汽车销售收入为主,而汽车后市场业务收入则在不断增加。

同时数据显示,汽车后市场业务以8.6%的收入占比贡献了企业49.3%的毛利,这得益于汽车后市场业务相对较高的毛利率,同时也意味着汽车后市场业务将在未来汽车经销商集团业务体系中将占有越来越重要的地位。

六、上市经销商集团零服吸收率高于行业平均水平

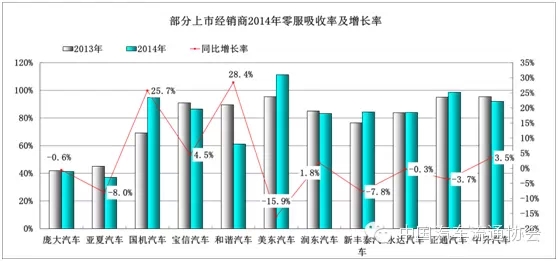

图15 部分上市经销商2014年平均零服吸收率及变化率

零服吸收率是用来衡量企业汽车后市场相关业务利润对企业日常经营成本的负担能力,达到100%表明企业仅依靠汽车后市场业务利润就可以在日常经营中达到收支平衡。

报告期内上市集团零服吸收率平均为80.38%,平均增长了2.51个百分点,上市集团整体零服吸收率高于行业平均水平。

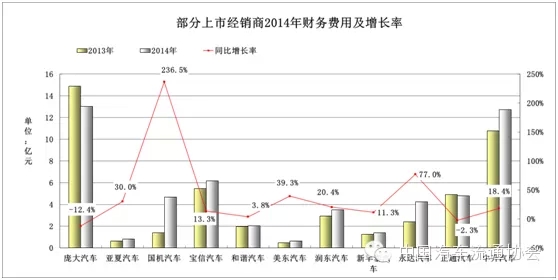

七、受库存高企影响,企业融资成本普遍升高

图16 部分上市经销商2014年融资成本及增长率

受到库存压力增加与企业经营规模扩大的双重影响,报告期内各上市经销商集团融资成本普遍增加,十一家上市经销商集团融资成本平均上升14.99%。

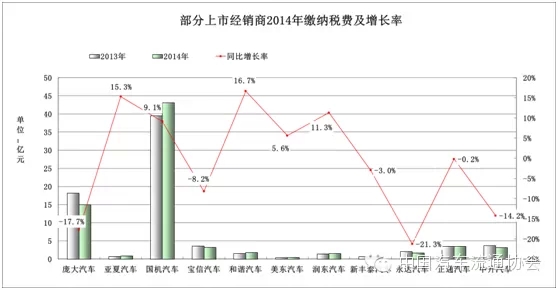

八、汽车流通行业为国民经济发展做出重要贡献

图17 部分上市经销商2014年缴纳税费及增长率

汽车产业作为国民经济支柱产业之一,为我国经济发展做出了重要贡献。汽车流通行业是汽车产业的重要组成部分,11家上市经销商集团作为汽车流通行业代表,2014年共为国家利税74.87亿元,社会贡献度持续增加。

作为汽车流通行业的领先企业和代表企业,上市汽车经销商集团的经营特点与发展脉络符合行业的现状与发展趋势,研究其年度报告得出的结论,如当前汽车经销商盈利能力正在下降、汽车经销商集团库存高企、营业压力增加、亏损面扩大、经销商集团后市场业务发展相对较快等,对于目前我国汽车流通行业现状总结和未来发展趋势的判断具有重要意义。特别是在当前我国汽车市场以“产能过度释放与市场需求相对不足”为主要矛盾的大背景下,当前我过汽车产销体制造成的汽车经销商库存高企问题,不仅会增加企业的经营成本、降低资金的使用率与盈利能力,还会提高企业的经营风险,影响汽车市场的健康有序发展。所以如何构建和谐、共赢的厂商关系,并使我国汽车市场产销体制更加合理化,是我国汽车市场面临的当务之急。